3月7日部分地区煤炭价格走势分析

本报告周期(2012年2月29日至3月6日),环渤海地区港口平仓的发热量5500大卡市场动力煤的综合平均价格报收772元/吨,比前一报告周期下降了1元/吨。

本报告周期环渤海地区主流市场动力煤煤种交易价格的运行情况如下:

发热量5500大卡/千克市场动力煤:在秦皇岛港、曹妃甸港、国投京唐港、京唐港、天津港和黄骅港的主流成交价格分别报收760-770元/吨、 760-770元/吨、755-765元/吨、765-775元/吨、770-780元/吨和785-795元/吨。其中,在天津港的交易价格区间比前一个报告周期下降了10元/吨;在其它五港的交易价格区间均与前一个报告周期持平。

发热量5000大卡/千克市场动力煤:在秦皇岛港、曹妃甸港、国投京唐港、京唐港、天津港和黄骅港的主流成交价格分别报收660-670元/吨、 665-675元/吨、660-670元/吨、670-680元/吨、670-680元/吨和690-700元/吨。其中,在曹妃甸港、京唐港和黄骅港的交易价格区间比前一个报告周期上涨了5元/吨;在秦皇岛港和国投京唐港的交易价格区间与前一个报告周期持平;在天津港的交易价格区间比前一个报告周期下降了5元/吨。

从对环渤海六个港口交易价格的采集计算结果看,本报告周期24个港口规格品中,价格持平的港口规格品由前一报告期的16个减少到了13个;价格下降的港口规格品由前一报告期的8个减少到了4个;价格上涨的港口规格品增加到了7个。

本报告周期环渤海动力煤价格指数的运行结果表明,(1)本期,24个港口规格品中,价格上涨的港口规格品数量自2011年11月16日以来首次超过价格下降的港口规格品,市场动力煤交易价格的趋势重心首次偏向“上涨”,预示该地区市场动力煤价格的下降过程可能宣告结束;(2)本期,环渤海地区5500大卡市场动力煤的综合平均价格继续下降,但是降幅收窄到了1元/吨这一更低水平;(3)至本期,环渤海地区5500大卡市场动力煤的综合平均价格连续第十七周下降,累计降幅达到81元/吨;(4)本期,发热量5000大卡低热值市场动力煤交易价格的上涨倾向更加明显;(5)本期,秦皇岛港发热量5500大卡市场动力煤交易价格的中准水平维持在765元/吨,低于“电煤”最高限价水平35元/吨。

分析认为,近期一些有利于促进环渤海地区动力煤市场转暖的积极因素逐渐显现,市场信心得到了明显恢复,抑制了该地区市场动力煤价格的下滑,这些因素主要有:

1、今年1、2月份煤炭进口量萎缩提振了对国内煤炭的需求。与去年11、12月份相比,今年1、2月份我国的煤炭进口量、特别是非炼焦煤的进口量出现显著下降,提振了同期对国内煤炭资源的需求,为国内沿海地区动力煤市场转暖创造条件。

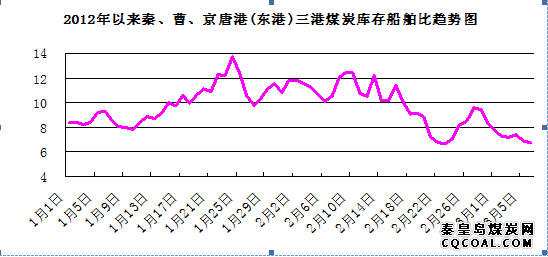

2、主要发运和接卸港口的煤炭库存进入合理区域。秦皇岛海运煤炭市场的监测数据显示,其一,2月中旬之后,秦皇岛、曹妃甸、京唐港(东港区)等北方主要煤炭发运港口的煤炭库存指标逐渐好转,目前上述三港的煤炭库存与船舶比(参见附图)正在逐渐进入合理估值范围(合理估值:5.5-7.0;大于7.0时偏高:小于5.5时偏低),此前的高库存状况对该地区市场动力煤价格的压制作用明显减弱。

其二,3月5日,主要接卸港口广州港的煤炭库存也已经从2月11日高点时的350多万吨降至271.1万吨的略高水平,将有利于促进消费企业的煤炭采购热情升温。

3、电煤消费回升,主要发电企业电煤库存继续减少。随着节后国内工业企业的复工,国内电力及电煤消费已经得到明显恢复,全国主要发电企业的电煤库存呈现持续减少态势,2月末,电煤库存可用天数已经减少到了18天,比1月末下降了4.0天,电煤高库存对市场动力煤价格的压力明显减轻。

4、沿海地区煤炭消费企业的采购积极性提高。2月中旬以来,国内海上煤炭运力需求持续增加,促使海上煤炭运价明显上涨,这应该是沿海地区消费企业煤炭采购积极性提高的直接体现。

5、大秦线检修对沿海地区煤炭市场的预期影响。2011年大秦线的两次例行检修均导致同期秦皇岛等主要发运港口煤炭库存减少、市场动力煤价格上扬,随着今年春季检修时间窗口的临近,市场对其检修期间影响的预期越来越强烈。

秦皇岛海运煤炭市场监测的海上煤炭运价显示,沿海地区主要航线的煤炭运价保持回升态势,3月5日,秦皇岛港至上海航线4-5万吨船舶的煤炭平均运价为 36.6元/吨,比2月27日上涨了3.1元/吨;秦皇岛至广州航线5-6万吨船舶的煤炭平均运价为42.2元/吨,比2月27日上涨了1.9元/吨;秦皇岛港至张家港航线2-3万吨船舶的煤炭平均运价为40.2元/吨,比2月27日上涨了1.8元/吨。(李学刚)

会员登录

会员登录